中期投資は戦略だ。

5年くらいの間隔で自然発生するショック相場の合間の戦略。

ただし、短期投資と長期投資の土台となる重要な位置づけとなります。

極端に言うと、株式のインデクス投資以外はすべて中期での資産形成と考えたほうがよいと思います。

しっかりと運用しましょう。

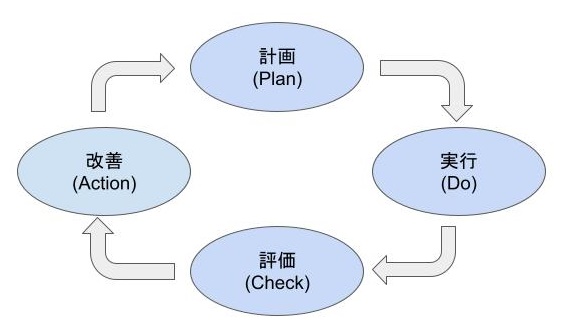

PDCAサイクル

中期投資はPDCAサイクルで運用していくのが最適です。

PDCAサイクルを回し、方針と運用を洗練させていきます。

1か月の定点観測、1年で見直しを行う頻度で良いと思います。

PDCAサイクルとは、Plan(計画)、Do(実行)、Check(評価)、Action(改善)のプロセスを循環させることで、目的達成のための運用を洗練させていくフレームワークです。

中期投資での、PDCAの各プロセスごとに実施すべきことをまとめていきます。

計画(Plan)

PDCAサイクルのはじまりは計画です。

計画の大要は頻繁に変えるものではありません。

しっかりと検討しましょう。

自分を知ること

まずは何を目的に投資を行うのかを明確に決めましょう。

そのうえで、自分自身がどういう傾向を持つかを把握することが重要です。

これまでの行動や考え方を振り返り、自分にあった資産形成法を探しましょう。

自分に合わない手法は、たとえ誰が何といってもやってはいけません。

必ず失敗します。

また、もう1つ大事なのは投資における自分の限界を知ることです。

自分が投資にどのくらい時間を使えるのか。

何をどこまで自分で決めるか。

リソースは限られています。

限られたリソースをどういう優先度で投資行動に振り分けるかを自分で決めましょう。

情報源の確保

自分のスタンスがきまったら、次は、情報源を確保しましょう。

複数の情報源を確保し、定点監視することが重要です。

定点観測するニュースや指標、twitter等でも構いません。

ただし、それら情報源には必ず「色」がついています。

必ず、反対意見も探しましょう。

同様に説得力のある反対意見はかならずあります。

経済、株式、為替、コモディティ、個別企業業績。

全部は無理です。優先度を決めて絞りましょう。

万能な人間はいません。限界を知って、できないものはできないと割り切りましょう。

割り切って判断せずに、どちらでも対応できる戦略を立てていきましょう。

アセットアロケーションの設計

投資対象には、さまざま金融商品があります。

それぞれの金融商品に応じて、さまざまなリスクがあります。

また、自分自身の心理や、投資手法に応じたリスクもあります。

自分のリスク許容度を確認し、適切なリスク管理を行うために、アセットアロケーションを決めましょう。

僕なりの考え方は以下のリンクにまとめてありますので、興味があれば参考にしてください。

円ベースの資産形成におけるアセットアロケーションとポートフォリオの考え方

以下にアセットアロケーションを決める上でのポイントを整理します。

リスク許容度の把握

自分の将来のライフイベントを整理して必要資金を把握しましょう。

その上で、収入と支出を管理し、余剰資金を確認します。

余剰資金のうち、どの程度リスクを許容するか、自分の傾向を踏まえて決定します。

リスク許容度は、具体的な金額で考えてください。

出口戦略

候補となる株式やFXなどの資産クラスについて勉強し、出口戦略を立てましょう。

具体的に、どういう条件で、いつ、どうやって現金化するのかを決めましょう。

その際、投資手法に応じて出口戦略は変わりますので、どの投資手法を採用するかも考慮してください。

相関性

候補となる複数の資産クラスが、それぞれどのような相関性があるかを学びましょう。

ポートフォリオ全体でリスクを最小とするため、相関性の低い資産クラスを組み合わせましょう。

資産クラスは、扱いやすいようにどのような分類の仕方でも構わないと思います。

たとえば、株式であれば、現物資産や信用取引の保証金枠など。

FXであれば、自動売買の保証金枠とそれ以外を分離するなど、自分が管理しやすい資産クラスに分離すること。

投資手法に応じてリスクが変わるため、投資手法も合わせて考える事が重要です。

投資手法

さまざまな投資手法がありますし、今後も増えていきます。

現物取引か、信用取引か、CFDを使うのか。または自動売買か。

これら投資手法に応じて、リスクが変わりますので、投資対象の特性と合わせて考えましょう。

資産の運用計画の立案

計画の立案

ざっくりとでも構いません。現実的な資産運用の計画を立てましょう。

目的は過度なリスクとリターンを追求することを心理的に抑止することです。

リスクとリターンを考慮し、自分で決めた管理期間に対して、具体的な金額で運用計画を立てましょう。

多少、間違っていても構いません。

後で見直せばそれで十分です。

口座および資産管理の決定

銀行口座と証券口座に自分なりの色付けをしておきましょう。

また、発生する手数料などの運用コストも事前に確認しましょう。

一番重要なことは、心理的な面で、投資からのリターンをどのように考えるかということです。

メンタルアカウンティングを使い、事前に考え方を運用ルールとして決めておくことで、過度な浪費に走ったり、過剰なリスクを追求することが回避できます。

メンタルアカウンティングについては、以下の記事にまとめていますので、興味があれば参考にしてください。

メンタルアカウンティングの活用効果3選。こころの会計で投資行動を制御せよ

実行(Do)

買い物は常に楽しいものです。

アセットアロケーションに従って、決めた資金内で楽しく運用しましょう。

ポートフォリオの決定

アセットアロケーションの資産クラス内でポートフォリオを決定します。

実行段階で柔軟に決めて構いません。

株式の個別株の場合は、銘柄選択を十分に行う必要があります。

ただし、似たような銘柄は、集中力と時間の分散を招き、判断ミスの温床となります。

自分の限界を知って、あまり銘柄数は増やさないことをお勧めします。

投資対象を減らし判断契機を削減する利点。注意すべき認知バイアス4選。ポートフォリオ戦略

また、コア・サテライト戦略のフレームワークで、各銘柄の位置づけを明確にすることも心理的な安定につながります。

以下のリンクは、僕の資金運用と関連づけたコア・サテライト戦略の考え方です。興味があれば参考にしてください。

コア・サテライト戦略。モヤモヤしているサテライトの概念を定義し運用しやすい形にしよう

ファンダメンタルズ分析

自分の情報源から常に相場の情報をインプットしましょう。

とはいえ、僕のような素人には難しいです。

ファンダメンタルズ分析が得意な方や、専門家の多角的な意見を参考にして、時間を有効に使いましょう。

自分でもできるのが理想ですが、情報は全方位で把握しておくことも重要です。

また、アノマリーも十分に参考とすべき根拠がありますので、必ず確認しましょう。

相関関係としての投資アノマリーの合理性。相関関係と因果関係との違い

テクニカル分析

5年、10年のチャート、月足チャートについては把握しておきましょう。

個別銘柄を取引する場合、テクニカル分析は勉強しておいて損はありません。

自分でできるようになることを目標に日々努力しましょう。

指数のテクニカル分析は、素直に専門家の意見を参考にして、それ以外の運用に時間を有効活用しましょう。

評価(Check)

PDCAサイクルは、1か月の定点観測、1年で見直しを行う頻度で良いと思います。

それより短い間隔でチェックしても構いませんが、ガチャガチャ計画を変えることはやめましょう。

個別の取引については、個別に振り返りを実施してください。

一番重要なチェックは、メンタルの管理です。

まずは、アセットアロケーションの資産クラス配分の状態を確認し、リバランスが必要か確認してください。

次に、自分が管理できないくらい銘柄数が増えていないか確認してください。

投資対象を減らし判断契機を削減する利点。注意すべき認知バイアス4選。ポートフォリオ戦略

最後に、含み損、含み益に酔っていないか、自分のメンタルを確認してください。

幸薄く闇深く。損切りできない厄介な心理傾向の対処法3選。プロスペクト理論

改善(Action)

チェックで確認した改善点を実施します。

実施の際には、改めて自分のメンタルの状態も合わせて確認してください。

鋼のメンタル練成法。自衛官に学ぶメンタルヘルスを維持する3つの要素とOODAループの活用

相場に残り続けるメリット。Hot-Cold感情移入ギャップを飼いならす

まとめ

中期投資では、PDCAサイクルを回すことで自分の運用スタイルの確立と洗練を行っていくことが重要です。

自分が行っている投資が、中期的視点の投資なのか、短期的視点の投資なのか、よく理解して行ってください。

塩と砂糖は安易に混ぜないほうが良いと思います。

コメント