投資を始める、見直す際に、一番最初に考えるべき大切なことがあります。

アセットアロケーションとポートフォリオです。

この2つの考え方をしっかりと把握し、運用することで、マインドを安定させることができます。

投資においてマインドを安定させることが最も重要です。

暴落時にパニックになって傷口を広げる行動をとったり、好況時に調子に乗って過剰なリスクを負わないように、考え方をしっかりと抑えていきましょう。

基本の考え方はメンタル安定のために大事になります。

アセットアロケーションとは

アセットアロケーションとは、日本語でいう「資産配分」のことです。

投資対象に対する、資産の配分を意味します。

アセットアロケーションでは、資産を「資産クラス」という分類で配分を考えていきます。

資産は、資産クラスで配分を考えていきます。

たとえば、以下のような資産クラスがあります。

- 株式

- 債券

- 不動産

- コモディティ

- FX(為替証拠金取引)

- 現金

この資産クラスをどのような配分で運用していくかを事前に決めることで、相場の変動により、配分比率が変わった際の、リスクを可視化できるのが、アセットアロケーションのメリットです。

つまり、リスク許容度に応じて、アセットアロケーションを検討することで、一度決めた配分を維持するだけで、適切なリスクコントロールが可能となります。

リスク許容度が変わる場合は、まずはアセットアロケーションを見直していくこととなります。

選択する資産クラスは、相関性が低いものを複数組み合わせることでリスクを低減できるので、アセットアロケーションのポイントは相関性となります。

まずは、大きな枠組みでリスクを管理するイメージでとらえてください。

ポートフォリオとは

ポートフォリオとは、「投資対象の金融商品の組み合わせ」を意味します。

アセットアロケーションとして配分した資産クラス内の、具体的な組入れ銘柄や保有割合などのことです。

資産クラス内でも、アセットアロケーションと同様に相関性が低い銘柄を複数組み合わせることで、ポートフォリオ全体のリスクを低減できます。

例えば、

株式であれば、S&P500インデクス連動ETF30%、アップル10%、トヨタ5%…

債券であれば、日本国債50%、米国債40%…

など、個別・具体的な銘柄配分です。

円ベースでの6つの資産クラスの留意点

次に、アセットアロケーションとポートフォリオを考える上での留意点についてまとめます。

特に、円ベースで考えた際に、どのような考慮点があるかに力点を置いています。

以下、アセットアロケーションの部分で述べた、代表的な6つの資産クラスについて、各々まとめていきます。

株式

もっとも運用しやすい資産です。

基本的に、経済は成長する方向に動くため、長期的にはプラスサムの資産のためです。

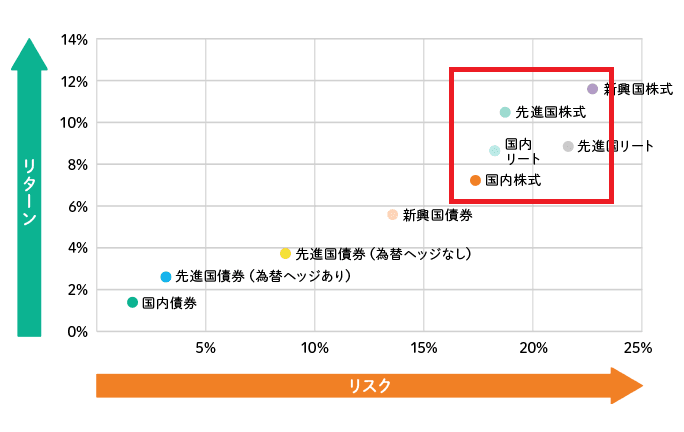

はじめに、リターンとリスクの期待値についてみてみます。

個別銘柄以前に、日本株、米国株等の大きなカテゴリで、リターンとリスクが大きく異なります。

つまり、インデクス投資でもざっくり、長期的にはリターン10%、リスク20%程度は期待できる資産です。

円ベースで資産を保有していても、仮に、ドル円で、円がドルに対して、3%価値が下がったとしても、十分、リターンを得ることが期待できます。

債券

債券は、国や企業などが投資家から資金を調達するために発行する有価証券です。

債券を購入することで、発行体の国や企業は、利子を支払い、満期になると元本の返済を行います。

途中売却の場合は、市場価格での売却となります。

株式との相関性は低いため、アセットアロケーション上、株式との組み合わせるケースが多いです。

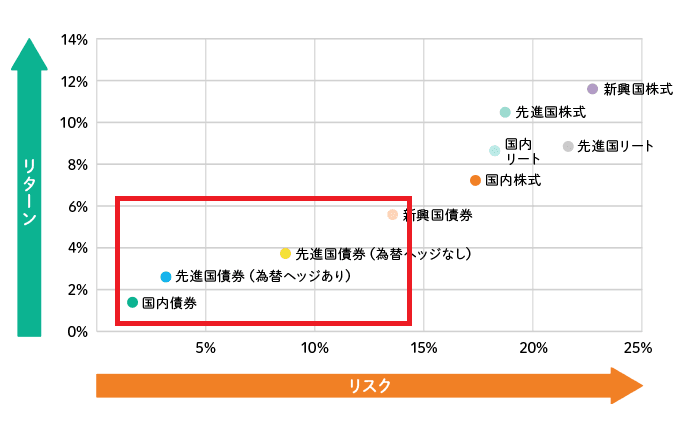

先ほどのリスクとリターンの散布図をみてみましょう。

発行体により変わりますが、先進国債券であれば4%程度、日本国債では1%程度です。

円ベースで債券を保有していた場合はどうでしょう。

日本国債は変わらず1%程度ですが、たとえば、米国債券の場合、仮に、ドル円で、円がドルに対して、3%価値が下がった場合、リスクは変わりませんが、リターン期待値が1%程度まで下がってしまいます。

これでは外貨預金とほとんど変わりませんね。

外国債券の場合、この為替リスクを考慮して債券の組み入れ比率を検討する必要があります。

為替リスクは、長期的に予測不能のため、外国債券を組み入れる場合は、リスクの過小評価に注意が必要です。

なお、国債の場合、金利が上がると債券価格は下がります。

個人的には、よっぽど安いときに買わない限り、最終的に利益でないのではないかと思っています。

ヘッジなら「金」とかのほうがリスク少ない気がしますし。

不動産

実物不動産については、実績がないため、ここではREITに特化してまとめます。

REITとは、投資者から集めた資金で不動産投資を行い、賃貸料収入や不動産の売買益を投資家に配当として還元する金融商品です。

「不動産投資信託」とも言われます。

日本版はJ-REITと呼ばれます。

ETFで株式同様に売買できるので、比較的扱いやすい商品です。

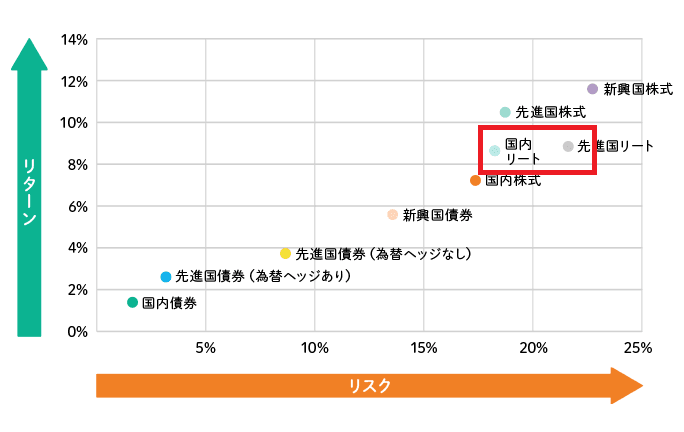

リターンとリスクも概ね株式と同じ程度ですが、景気に影響を受けるので、株式との相関性はやや高いです。

コモディティ

コモディディは、現物でなくともETFやCFDで運用できるので、売買は容易です。

コモディティはトレンドが長期なので、トレンドにしっかり乗り、転換点では確実に撤退しましょう。

代表選手は、「金」と「原油」です。

金

古来から通貨として使用されていたこともあり、不況時には退避資金が入り上昇しやすいです。

価格は全く読めませんが、世界経済と逆相関があり、株価暴落の際の、防衛手段として保有することが多いです。

ただし、ここ20年くらいは、上昇していますが、トレンドが何に起因するか不明なので、あくまで防衛資産として見ておくほうが良いかと思います。

円ベースで保有した場合、株式の暴落リスクと為替の円安リスク両方に備える防衛資産として有効です。

ただし、金利はつきません。

似たもので「銀」もありますが、こちらは投機的な値動きをします。

原油

原油価格は、かなり政治的な値動きをします。

産出量の事実自体も怪しいですし、産油国対先進国の図式の政治的な面で価格が動いていきます。

昨今は、自動車がEVシフト中のため、需要が減ったので、価格が揺らいでいる状態です。

ですが、原油の上昇がインフレをもっとも加速するため、インフレヘッジとしては有効かもしれません。

円ベースで保有した場合、インフレリスクと為替の円安リスク両方に備える防衛資産として有効です。

その他

その他、工業製品に使用される「銅」や「ゴム」などは、世界経済との相関性が高く、結果的に株式との相関性が高くなります。

「トウモロコシ」や「小麦」などは、天候や国際紛争によって大きく変動するため、まったく予測不能です。

FX

FXとは、為替証拠金取引のことです。

証拠金を担保に、通貨ペアの差額決済を行います。

他の資産は、日本国内で生活する以上、実質的に円ベースでの資産保有となりますが、FXは関係ありません。

ある意味、FXは為替そのもののリスクを売買するため、株式等の為替リスクに対するヘッジが基本となります。

そのため、株式とのアセットアロケーションを考えた場合は、株式との相関性の高い、先進国通貨は避けたほうが良いと思います。

FXをアセットアロケーションに組み入れる場合、他の資産との相関性が低いものを選択したほうが、全体のリスクを低減できます。

他の資産がもつ為替リスクはバカにできないので、なんとか活用してアセットアロケーション全体のリスクを低減することが大事と思っています。

現金

銀行預金として、保有していると思います。

金融機関が貯金保険として設けているペイオフ制度があるため、万が一、金融機関が破綻しても元本1000万円までであれば、破綻までの利息とともに保護されます。

ただし、インフレとなった場合、額面は同じでも、実質的な価値が減少していきます。

為替リスクをヘッジするために、他の基軸通貨との分散も有効です。

まとめ

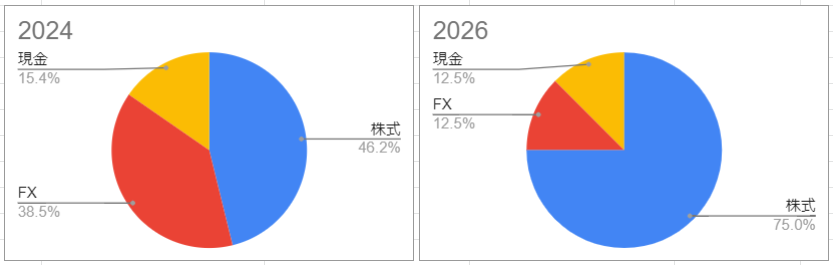

以上、いろいろまとめてきましたが、最後に僕のアセットアロケーション目標値です。

徐々にこの資産配分に近づけていっています。

債券は為替リスクを考慮して保有しない方針です(確定拠出年金では銘柄選択余地ないので日本国債もっています)。

コモディティは現在、金ETFを保有していますが、次回暴落時、手じまい予定です。

FXは株式との相関性の少ない通貨ペアにより運用しています。

アラフィフ突入したので、銘柄数は最小にて、判断契機を徐々に減らしていく方針です。

コメント